芯片国际棋局:全球半导体产业调查之日本篇

2018-06-19 09:34:38爱云资讯阅读量:918

历时8个多月的东芝半导体出售案终于尘埃落定。这被日媒视作日本半导体产业衰败的另一标志性事件。日本半导体业曾有过黄金时代,曾在世界范围内具有举足轻重的地位,这令人唏嘘的兴衰背后,究竟发生了什么?

历时8个多月的东芝半导体出售案终于尘埃落定。

6月1日,东芝宣布,已完成出售旗下半导体公司(TMC)的交易,售予贝恩资本牵头的日美韩财团组建的收购公司Pangea。尽管东芝对Pangea拥有40.2%股份,但大股东已易主贝恩资本。

这被日媒视作日本半导体产业衰败的另一标志性事件。据IC Insights此前公布的2018年第一季度全球前十五大半导体公司(以销售额计算)名单中,东芝半导体是硕果仅存的日本公司。而在鼎盛时期的1993年,IC Insights发布的全球十大半导体公司中有6家日本公司。

日本半导体产业这令人唏嘘的兴衰背后,究竟发生了什么?

起家:从依赖进口到自主研发

日本索尼公司的官网上至今都挂着这样一段历史,该公司创始人之一井深大1952年在美国进行为期3个月的调查旅行,期间听说了西方电器公司(WE)有意转让晶体管专利,但代价高达25000美元,这相当于日本东京通信工业公司(索尼前身)总资产的10%,尽管心生向往,但井深大最终带着遗憾回国。索尼的另一创始人盛田绍夫后来于1953年赴美谈判,最终拿下了这项技术。

但他们并没有采纳WE的建议——将晶体管用做助听器,而是摸索出一个全新的应用领域。1955年,索尼研制出全球第一台晶体管收音机。1959年,索尼收音机销售额达250万美元。

日本公司纷纷效仿。到1965年,日本的收音机出口量达到2421万台。另外,电子计算器和电视也撬动了美国市场的大门。

日本消费电子在美国市场获得成功,不仅因为其产品创新和性价比高,还与美国的政策有关。当时美国将电子产业的重心转移到了军用上,这为日本的民用电子产品提供了机遇。

到1960年代,日本半导体产业继续追赶美国。当时,日本政府以关税壁垒和贸易保护政策为产业的起步“保驾护航”。但外资开始“叩响”大门,终于在1968年,美国德州仪器以合资的模式进入日本市场,但得遵守严苛的技术转让等限制。

当时日本国内半导体制造设备的国产化比率只有20%,美国的反制措施让日本半导体产业意识到自身的被动。其一,IBM在1970年宣布将在其新推出的大型计算机中使用半导体存储器,半导体存储器开始替代磁芯,在半导体存储器中占据重要位置的DRAM内存芯片,成为潜力无限的大市场。一夜之间行业游戏规则大变。其二,美国拒绝向日本提供 IC集成电路,使日本电子计算器在美国的市场份额从繁盛时期的80%跌至了1974年的27%。

由此,日本开始以“举国之力”来进行自主研发。一个官产学研发项目彻底改变了日本半导体产业的地位。这个项目就是日本通商产业省(经济产业省前身)发起成立的VLSI共同研究所(超LSI技术研究组合),“打造未来计算机必不可少的大规模集成电路”这一口号也显示了日本的巨大野心。日本通产省将市场中的各大竞争对手(富士通、日立、三菱电机、东芝和NEC)的研发人员集结起来,总计投入700亿日元,政府出资290亿日元(几乎相当于当时通产省补贴支出的一半)。

上述项目在4年到期后,取得专利1000多项。VLSI共同研究所所长、有日本半导体之父之称的垂井康夫设定的方针或许总结了成功的秘诀:竞争者们能否互相协作是一个大问题,那么我们就以”基础的、共通的”为方针,从各家公司的共同点出发,来研发、制定未来的大规模集成电路技术。

1970年代日本对美国等外部的关键制程设备和生产原料依赖率达到80%,而到1980年代初,日本半导体制造装置国产化率达到了70%以上,为日后超越美国成为半导体业霸主奠定了基础。

由此日本半导体业开启了“黄金时代”,全球市场份额不断上升,在世界范围内开始具有举足轻重的地位。以1980年投入市场的64K DRAM为例,1981年,日立市场占有率全球第一,占40%的份额;第二位是富士通,占20%,NEC占9%。之后,NEC主导了256K时代,东芝主导了1MB时代。到1986年,日本半导体企业在全球DRAM的市占率达到了80%,超越了美国。

这一时期的日本产业发展主要靠出口。1970-1985年的15年间,日本该产业的产值增加了5倍,出口增加了11倍。

转折:由盛而衰背后是未能抓住规模化机会

祸兮福所倚,福兮祸所伏。

1980年代后期,日本的DRAM市场份额开始大幅衰退,根本原因是DRAM市场结构发生巨变,频繁发生的贸易摩擦也一定程度上阻碍了行业发展。

日本企业在早期大型计算机所用的存储器上有技术优势,看重的是存储器的品质。但1980年代后期,随着个人电脑市场蓬勃发展,对存储器的可靠性和寿命要求较低,更侧重于低价。但日本当时依旧以高可靠性为生产标准,未能很好地适应市场变化。

有业内人士指出,尽管当时日本公司看到了个人电脑市场的动向,但仍执着于成品率,在降低成本方面比较欠缺。对比日韩的半导体公司会发现,韩国公司在成本上大幅领先于日本公司,生产同样的元器件,日本公司使用的设备数量竟是韩国的2倍,生产流程过长,进而无法降低成本。

另有分析指出,这也和日本制造商没有采取Fabless模式有关。这种水平分工的发展模式可以使专业公司专注设计,代工厂专注生产,可以对市场变化做出迅速反应,将机器折旧影响到的成本劣势降到很低。

“日本的半导体制造大多仍是大集团下的子部门,尽管个别产品有不错的成绩,但在品牌占有率达到一定程度后,该模式无法再有效推升其半导体的零组件往下一个里程碑前进。Fabless模式是半导体产业在规模经济发展下的必然走向。而以日本的发展模式来看,与其说错失了市场的大变化,不如说半导体发展有很强的规模经济作为营运支撑,而日本制造商未能发展出具有相对应经营型态与经济规模的厂商,造成其竞争力不断被削弱。”集邦拓墣产业研究院研究经理林建宏对21世纪经济报道记者表示。

此外,日本半导体产业也受到了外部贸易摩擦的影响。日本半导体业的不断崛起,让美国同行危机感攀升。这可以从媒体报道窥见一斑。1978年,美国《财富》杂志刊登了《硅谷的日本间谍》的报道;1981年3月和12月,又两次刊登报道敲响美国半导体行业的警钟。1983年,《商业周刊》杂志刊登了长达11页的《芯片战争:日本的威胁》的专题。

随着日本厂商的大量产能进入市场,供给严重过剩引发了全球DRAM的价格暴跌。1985年6月,美国半导体工业协会(SIA)向美国贸易代表办公室提起对日本半导体产品倾销诉讼;此后,美光向美国商务部提起日本64K DRAM倾销诉讼。“日美半导体战争”正式开战。

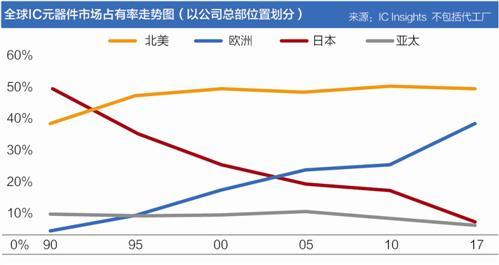

这场战争最终以“日美半导体协定”了结。协定内容主要包括改善日本市场的准入和终止倾销。美国加快推进研发,成功夺回宝座。到1993年,美国半导体公司的世界份额重回世界第一,并保持至今。

由于外部贸易摩擦激化,日本公司开始向内需拉动的增长模式转型。在1985-2000年的15年间,日本电子产业的产值和出口增加了1.5倍,而内需增加了2倍多。

在1990年代初,日本经历了泡沫经济崩溃,进入“失去的20年”。2000年以后,日本GDP增长停滞,日本电子产业总体出现衰退。2013年日本电子产业的产值是11万亿日元,不到峰值时(26万亿日元)的一半。

“1980年代末,日本经济达到了全球第二,美国以广场协议和日美半导体协定来施压,这大幅打压了日本企业的获利能力。而韩国趁势举国家之力来发展半导体行业,不久后日本经济泡沫破裂,补贴难以维系。”显示及半导体行业咨询机构CINNO副总经理杨文得对21世纪经济报道记者表示,半导体行业发展和一国的宏观经济情况息息相关,因为这是资金超级密集的产业,需要持续的、大规模资金投入才会成功。当一国经济整体不景气时,就难以大力支持其发展。

重振:结构性改革和重启“官产学”项目

日本半导体产业试图以结构性改革和重启“官产学”项目来重振旗鼓。

在日本通产省的主导下,1999年,日立和NEC的DRAM部门整合成立了尔必达(Elpida),三菱电机随后也参与进来,而其他日本半导体制造商均从通用DRAM领域中退出,将资源集中到具有高附加值的系统集成晶片等领域。Elpida是希腊语“希望”的意思,这个公司名体现了日本半导体产业对这最后的DRAM制造商所寄予的厚望。

无奈,“外面的世界”瞬息万变。2008年金融危机后,全球需求骤降,DRAM供应严重过剩,2GB的DRAM在2008年的价格为20美元以上,而2012年则跌至1美元以下。全球DRAM生产商都陷入严重赤字,尔必达也不例外。日本政府在2009年伸出援手,注资并为其担保获得日本政策投资银行融资。

但终究颓势难挽,尔必达不堪负债最终于2012年2月底宣布破产,2012年7月被美光并购。

一位日本半导体从业者向21世纪经济报道记者表示,自然灾害对日本半导体产业发展有一定的影响。3·11大地震加速日本半导体产业竞争力下滑。

“我们公司在地震中也损失惨重,股价一路下跌,直到前两年重组又建厂才恢复正常的产量。股价也翻了三番。半导体生产对环境要求很高,要无尘稳定的环境下才能制作出精良产品。”该日本半导体业内人士表示。

但也有分析指出,尔必达的失败是日本半导体产业重蹈覆辙,即跟不上行业的变化,上次是跟不上个人电脑市场的崛起,这次是跟不上电脑向智能手机和平板电脑的转向。

“日本企业一般精于钻研技术,但对外界变化的应对能力比较迟钝,因为其内部通常较为官僚化、决策过程慢。其过去30年的成果其实是在外部没有很多劲敌的情况下取得的,当面临更多竞争对手时,这种专注但又反应迟缓的弱点就会被放大。”杨文得说。

日本启动了多项官产学项目,包括飞鸟(Asuka)计划、未来计划MIRAI、HALCA等。2006年,日本推出新的五年计划,被视为ASUKA计划的延续。新五年计划分两部分:一是SELETE五年研发项目,每年投资预算100亿日元,探索45纳米和32纳米实际应用工艺。另一部分是STARC五年研发计划,每年投资预算50亿日元,用于开发DFM设计平台。

尽管日本半导体业的辉煌已成为历史,目前的全球市占率已不到10%,但在一些细分领域仍然扮演着重要角色。

“日本在材料、精密机械、基本的物理化学数学等的科研能力与厂商都仍有影响力。历史累积的专利与专业人才都仍然很强。只要资本与公司运作的模式对了,若能抓到下一波重大商品的转变点,日本的半导体产业仍会有很好的竞争力。”林建宏说。

“半导体是一个集成性的行业,一个芯片的产生需要近一万人的工作量,同时需要多年的经验积累才有创新。日本半导体根基很深,目前可能发展得比较慢,但其基础仍在,要翻身就看国家以后对半导体行业的投入。”上述日本半导体业内人士表示。