报道:摩根士丹利担任优步IPO角色

2018-12-12 09:10:40爱云资讯1452

据报道,优步已经选择摩根士丹利领导其即将进行的首次公开募股,其消息于上周公布,当时这位骑车巨头向美国证券交易委员会保密,并预计将于2019年第一季度进行首次公开募股。

优步的选择,首先由彭博社报道,是在摩根士丹利和高盛之间长达数月的竞购战之后发生的。这对投资银行今年秋季向优步提出了IPO计划,希望能够登上迄今为止最大的股市首次亮相的顶级承销点。赢得这场战斗的摩根士丹利可能会收到IPO带来的大部分费用。

优步拒绝发表评论。摩根士丹利尚未回应置评请求。

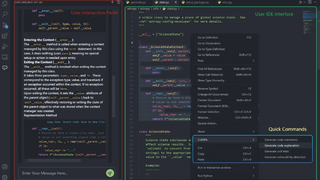

摩根士丹利全球技术董事总经理Michael Grimes于2010年9月28日星期二TechCrunch Disrupt会议上发表讲话

优步的选择并不太令人惊讶;几个月来,指向摩根士丹利的谣言已经浮现在科技生态系统周围。摩根士丹利(Morgan Stanley)技术投资银行业务主管迈克尔•格里姆斯(Michael Grimes)是Facebook首次公开募股的主要承销商,他采用噱头来确保他在优步首次公开募股中的地位。根据“华尔街日报”的报道,格兰姆斯多年来一直表现出优步司机作为优步司机。

摩根士丹利和高盛都是优步的投资者。摩根士丹利于2016年参与了优步的G系列融资,多年来高盛一直是该公司的支持者,并于2011年投资该公司。

优步最近的估值为720亿美元,预计其股票市场首次亮相的估值高达1200亿美元。 Lyft是美国的主要竞争对手,最近也申请上市。据报道,它已经选择摩根大通作为其发行的主承销商,预计最早在2019年第一季度。据知道,该公司IPO计划的估值将超过此前估值的151亿美元。