郭台铭密集路演拜会博时、清华 富士康募资或超300亿

2018-05-18 11:50:47爱云资讯828

推掉李嘉诚饭局,68岁郭台铭密集路演:拜会博时、清华造势,富士康IPO募资或超300亿。

大老板亲自出场。

今天,是发布招股意向书等IPO文件的第四天,富士康工业互联网股份有限公司(文中简称富士康)的发行工作马不停蹄地进行中。这两天,各种有关富士康引入战略投资者、路演和询价工作的消息,不断传来。

根据发行时间安排,今天(5月17日)、明天(5月18日)是初步询价时间,同时明天也是战略投资者缴款截止日。

下周二(5月22日),就要确定发行价格,5月24日投资者进行申购。最终能IPO募资多少钱,就在此一举了。

于是,我们看到了富士康68岁的创始人郭台铭,这几天非常忙碌,亲自去拜访基金公司,各种路演演讲档期很满,更是推掉李嘉诚饭局去清华大学演讲造势。

各种演讲路演造势主题都是工业互联网,正是富士康上市和转型的方向,富士康上市的简称更是“工业富联”。

效果也是杠杠滴,据报道称BAT等互联网巨头大概率入选战略配售。

从目前外围的信息来看,机构给出的估值在20倍左右,富士康此次发行前每股收益0.9元,那么发行价可能在18元左右,而本次IPO发行19.7亿股,因而募资或超300亿元。

郭台铭登门拜会博时基金

1950年出生的郭台铭,一手创办了鸿海集团和富士康,如今正迎来他人生的又一重大时刻,旗下独角兽富士康即将登陆A股。

虽然目前并未直接在富士康任职,但在富士康如此关键时刻,郭台铭仍然亲自上阵,参与机构路演乃至登门拜访,更是推掉李嘉诚饭局只为去到清华大学演讲。

招商局集团官网5月16日消息,下属公司动态一栏。发布了一篇题为《博时基金江向阳会见鸿海集团董事长郭台铭》的文章,显示为博时基金供稿。

文章表示,5月15日下午,博时基金江向阳总经理在深圳会见鸿海集团董事长郭台铭一行。双方就鸿海集团旗下的富士康IPO相关情况及未来业务发展等进行了交流。

很明显,此次会见的主要内容,就是富士康的IPO。

文章全文内容如下:

博时基金江向阳会见鸿海集团董事长郭台铭

5月15日下午,博时基金江向阳总经理在深圳会见鸿海集团董事长郭台铭一行。双方就鸿海集团旗下的富士康工业互联网股份有限公司(以下简称富士康)IPO相关情况及未来业务发展等进行了交流。博时基金副总经理董良泓陪同会见。

江向阳对郭台铭一行来访表示热烈欢迎。他介绍了博时基金的总体业务布局和发展情况,表示博时作为百年央企招商局金融板块的成员公司,一直以来坚持对投资价值的研究,通过产品和服务创新,提升金融资源有效配置,促进实体转型发展。富士康作为当之无愧的独角兽企业,切合制造业转型升级需求,符合国家关于深化“互联网+先进制造业”等相关政策,有助于打造基于工业互联网平台的制造业新生态。

郭台铭表示,工业互联网是鸿海集团近五年转型的重要方向,是在制造业转型升级中,将互联网技术、智能系统融入到传统制造中的重要载体。本次富士康在A股上市,将为集团注入更多互联网基因,带领代工基因的鸿海转向以大数据为导向、AI分析为驱动,以及机器人(19.670, 0.12, 0.61%)运作为基础的工业互联网平台企业,加速在智能制造、工业4.0机器人生产、人工智能大数据等崭新领域的发展。同时通过富士康工业互联网云,提高中小企业的制造能力,为3000万中小企业赋能。他还提出,期待未来与招商局集团探讨在在交通、建筑、健康等领域的合作机会。

参加会见的还有富士康工业互联网有限公司董事长陈永正,首席执行官郑弘孟,财务总监郭俊宏,博时基金权益投资部、研究部相关基金经理、研究员等。 (博时基金 供稿)

不仅有亲自登门拜访博时基金这种大型基金公司,据了解5月15日郭台铭还在深圳参与了富士康与机构投资者举行的集体路演活动。

根据微博用户消息,机构投资者的提问非常踊跃,也认可富士康的规模优势、行业地位和工业互联网的转型方向,不过大多给出的估值依旧在17~23倍之间。

一位参会机构人士向中国基金报记者表示,参会的机构还是很多,至少可以见一见郭老板嘛。

推掉李嘉诚饭局赴清华演讲

公开的信息,我们可以看到郭台铭先生最近几天非常地繁忙,路演、演讲、见机构、见学生、见官员等等,一切都在为富士康的工业互联网转型造势。

5月15日在深圳密集与机构交流,而5月16日晚上,郭台铭出现在清华大学做演讲,他说自己推掉了和李嘉诚的饭局,刚刚坐了3个小时飞机,吃了一碗10块钱的阳春面,来跟清华大学学生们“交交心”。

出席演讲的郭台铭,头戴红色棒球帽,一身白T恤、牛仔裤、运动鞋。郭台铭此次演讲的主题,还是与要IPO的富士康主打的工业互联网。

郭台铭在演讲中描绘了富士康在工业互联网赋能时代的蓝图伟业。他表示,富士康将全力推动智能制造,尽力在中国先进实体经济中担任推动互联网、大数据和人工智能的领头羊。

5月17日郭台铭又来到了天津,天津市委书记李鸿忠,市委副书记、市长张国清跟他进行了座谈,座谈前郭台铭还在天津举行的第二届世界智能大会上进行了演讲,主题依然是工业互联网。

郭台铭在演讲中表示:工业互联网平台价值是消费互联网平台的100倍,因为工业互联网平台连接的人、机、物的数量,大大多于消费互联网平台连接的人的数量,到2020年IOT设备接入量将达到500亿以上。

BAT或参与战略配售

作为首只即报即审的独角兽,富士康的IPO创新的引入了战略配售,并且网下配售的股份,也引入了锁定期机制。富士康发行的情况可见本报官微5月14日文章《富士康IPO来了!5月24日申购,罕见战略配售大面积锁股,市值或超5000亿,十大核心关注点必看!》。

富士康本次拟发行股票约19.7亿股,发股数量占发行后公司总股本的10%;发行方式上将采用战略配售、网下发行与网上发行相结合的方式,其中初始战略配售股份约占发行总数量的30%。

根据证券时报报道,富士康目前已经初步完成了战略投资者的遴选工作,国内最大的几家互联网巨头可能都在最终确定的战配投资者名单内。而在询价方面,据一位参加了富士康深圳路演的机构人士向证券时报介绍,在路演现场,多数机构给出的发行价估值约在20倍左右,最高给出发行价约23倍市盈率。

机构报价募资或超300亿元

作为备受关注的独角兽上市,富士康或采用独角兽企业灵活定价的机制,在富士康上周五获得批文的同日,新修订的《证券发行与承销管理办法》部分条款的内容公开征求意见,新修订增加了定价方式的灵活性,允许企业自行选择定价方式。

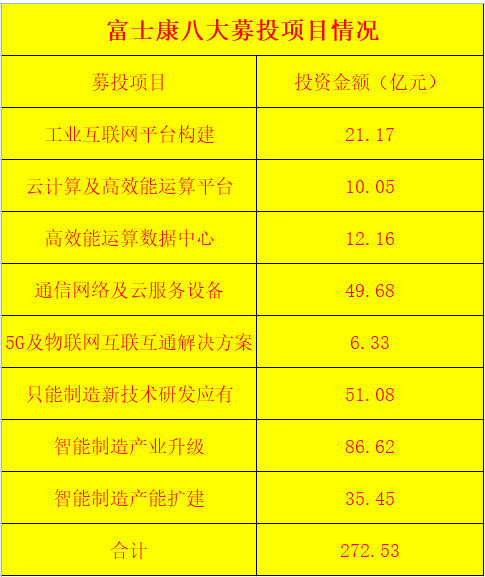

而在富士康的招股意向书中,除了八大募集投资项目计划投资金额272.53亿元,还增加了补充营运资金。在招股文件中,已经预留了募资超过272.53亿元后,募投资金的运用。

富士康发行前2017年的每股收益为0.9元,本次发行股份约19.7亿股,如果按照20倍市盈率估值,发行价为18元,那么募资金额将达355亿元,当然具体还需看最终发行价,也可能高也可能低。但看情形,富士康本次募资存在超过300亿元的可能性。